PMI 소폭 하락 및 빅컷 후 방향실 상실에도 미국증시 상승

2024년 09월 24일 밤새 일어난 미국 증시를 발 빠르게 업데이트합니다. 다우, 나스닥 및 S&P500 지수의 변동 그리고 주요 섹터 및 종목에 대한 주요 뉴스를 업데이트해 드립니다. 꼭 필요한 뉴스만 간추려서 업데이트하니 맘 편히 밤새 일어난 미국 증시 뉴스를 챙겨가세요.

오늘의 미국증시 다우, 나스닥, S&P500 지수

DOW 지수 : 0.15%(61.29) 오른 42124.6으로 마감하였습니다.

NASDAQ 지수 : 0.14%(25.95) 오른 17974.3으로 마감하였습니다.

S&P500 지수 : 0.28%(16.02) 오른 5718.57으로 마감하였습니다.

RUSSELL 2000 지수 : -0.37%(-0.81) 내린 220.76으로 마감하였습니다.

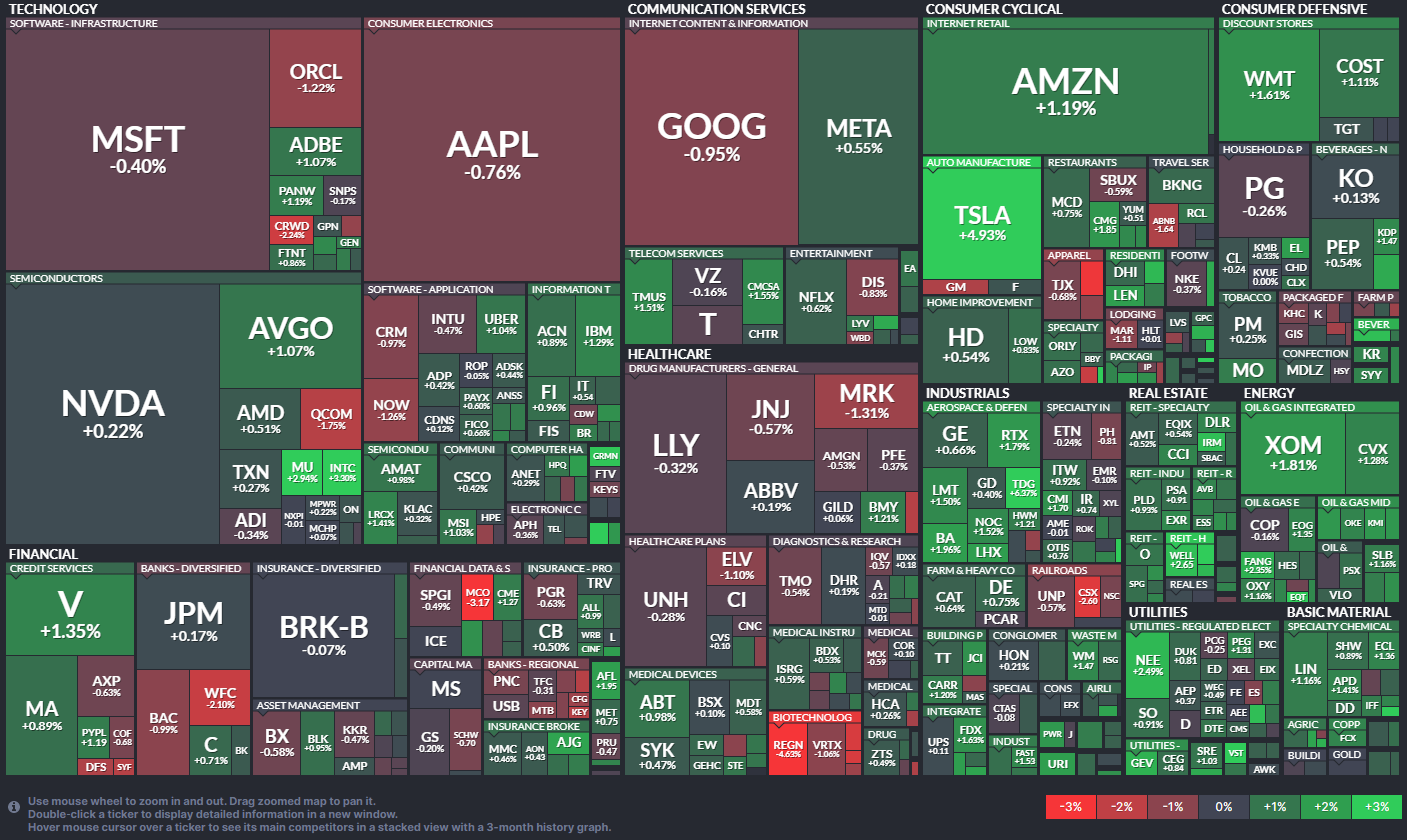

전 섹터 종목 MAPS

섹터별로 혼조세를 보이며 마감하였습니다.

* 자료 출처 - finvz.com

섹터별 대표 ETF 추세

섹터별 혼조세 마감하였습니다.

특히 에너지주가 1.24%로 가장 크게 상승했으며, 이어 경기방어주 1.22%, 부동산주 1.11%, 유틸리티주 0.99%, 원자재주 0.87%, 산업주 0.67%, 경기민감주 0.58%, 커뮤니케이션주 0.22% 순으로 상승 마감하였습니다.

반면 헬스케어주가 -0.20%로 가장 크게 하락했으며, 이어 금융주 -0.122%, 기술주 -0.02% 순으로 하락 마감하였습니다.

미국증시 주요 이슈 요약

밤새 일어난 미국증시 뉴스를 정리합니다.

- 뉴욕증시의 3대 주가지수가 모두 상승으로 마감했습니다. 미국 제조업 업황이 예상보다 더 악화했고 서비스업도 둔화한 가운데 금리인하 이후 뚜렷한 재료가 나오지 않으면서 방향성은 흐려졌습니다.

- 23일(미국 동부시간) 뉴욕증권거래소(NYSE)에서 다우존스30산업평균지수는 전장보다 61.29포인트(0.15%) 오른 42,124.65에 거래를 마감했습니다. 스탠더드앤드푸어스(S&P)500지수는 전장보다 16.02포인트(0.28%) 상승한 5,718.57, 나스닥종합지수는 전장보다 25.95포인트(0.14%) 오른 17,974.27에 장을 마쳤습니다.

- 전반적으로 보합권에서 좁게 오르내리며 숨 고르기를 이어간 장세였습니다.

- 주요 주가지수는 지난 19일 뒤늦게 연방준비제도(Fed·연준)의 '빅 컷(50bp 금리인하)'를 반영한 뒤 이틀째 뚜렷한 방향성을 보여주지 못한 채 좁게 등락했습니다.

- 연준이 금리인하 주기를 개시했고 향후 3% 중반 정도까지 기준금리가 내려가는 것은 기정사실로 시장이 여기면서 새로운 촉매제가 부족한 상황입니다. 그간 시장은 금리인하 기대감으로 주가를 밀어 올렸지만 실제 금리인하가 시작되니 투자자들의 기대감을 충족시킬 재료가 부족한 것입니다.

- 9월 미국 제조업 및 서비스업 구매관리자지수(PMI)가 악화했으나 시장에 큰 영향을 미치지는 못했습니다. 고용 냉각을 이유로 금리인하에 나선다고 연준이 이미 밝힌 만큼 업황 둔화도 연준의 예상 범주를 벗어나지 않기 때문입니다.

- 스탠더드앤드푸어스(S&P) 글로벌은 9월 제조업 구매관리자지수(PMI) 예비치가 47로 집계됐다고 발표했습니다. 이 수치는 15개월 만에 최저치였고, 전월치 47.9와 시장 예상치 48.6도 밑돌았습니다.

- 9월 서비스업 PMI는 55.4로 확장세를 유지했으나 이 또한 두 달 만에 가장 낮은 수치를 기록했습니다. 다만 서비스업의 확장세가 꺾이면 시장은 경기침체 가능성을 주가에 더 공격적으로 반영할 수 있습니다.

- 코페이의 칼 샤모타 수석 시장 전략가는 "투자자들은 고용시장의 완화가 연준 정책을 이끌었고 비농업 고용지표는 상대적으로 작은 변화만 있을 것으로 크게 베팅해 왔다"며 "하지만 이 같은 가정은 잘못된 것일 수 있고 그럴 경우 변동성 로드맵은 다시 짜야한다"라고 말했습니다.

- 주요 연준 인사들은 이날 잇달아 공개 발언에 나서면서 향후 금리인하 경로에 대한 견해를 드러냈습니다.

- 비둘기파로 여겨지는 래피얼 보스틱 애틀랜타 연방준비은행(연은) 총재는 지난주 연준이 빅 컷에 나선 배경에 대해 당초 예상보다 물가상승률이 빠르게 개선된 반면 고용시장은 빠르게 냉각됐기 때문이라고 밝혔습니다.

- 그는 "내 판단에 우리는 인플레이션에서 충분한 전진을 만들어 냈고 고용시장은 충분히 냉각되고 있다는 점을 보여줬다"며 연준 정책금리는 여전히 제약적이고 중립금리를 향해 가야 한다고 강조했습니다.

- 또 다른 비둘기파인 오스틴 굴스비 시카고 연은 총재도 이날 연설에서 경제 연착륙을 위해 더 많은 금리인하가 내년에도 필요하다고 거듭 강조했습니다.

- 그는 최근 빅 컷을 단행했음에도 미국 금리가 여전히 20년래 최고 수준이라는 점을 짚으며 "경제 열기를 식히고자 할 때라면 금리를 현 수준으로 유지해야 하겠지만 경제 상황이 지금 같기를 바란다면 그렇게 둬서는 안 된다"라고 말했습니다. 그러면서 "경제 성장을 자극하거나 제한하지 않는 수준의 중립 금리가 실현돼야 한다"라고 주장했습니다.

- 반면 매파로 분류되는 닐 카시카리 미니애폴리스 연은 총재는 "앞으로 나아가면서는 데이터가 크게 바뀌지 않는 한 균형을 맞춰서 더 작은 걸음을 내디딜 것으로 예상한다"고 밝혀 금리인하 속도가 느려질 수 있다는 점을 시사했습니다.

- 거대 기술기업들도 보합권에서 대체로 움직인 가운데 테슬라는 4.93% 뛰었습니다.

- 이날 1세대 반도체 기업 인텔의 주가는 3%대 넘게 올랐습니다. 최근 실적 부진으로 고전하던 인텔은 퀄컴에 인수를 제안하고 사모펀드 아폴로글로벌매니지먼트가 최대 50억달러 투자를 제안하면서 주가가 상승 탄력을 받았습니다. 마이크론 테크놀로지는 오는 25일 실적 발표를 앞두고 주가가 3% 가까이 올랐습니다.

- 뱅크오브아메리카 글로벌 리서치 전략가 권오성은 "미국 증시는 최소 2015년 이후 가장 불확실했던 '연준의 날'(통화정책 결정)을 최상의 시나리오로 통과했다"로 말했습니다.

- 시카고상품거래소(CME) 페드워치툴에 따르면 연방기금금리 선물시장은 마감 무렵 11월 연방공개시장위원회(FOMC) 회의에서 기준금리가 50bp 인하될 확률과 25bp 인하될 확률이 반반 수준이었습니다.

- 시카고옵션거래소(CBOE) 변동성 지수(VIX)는 전장보다 0.26포인트(1.61%) 내린 15.89를 기록했습니다.

이상으로 오늘의 미국증시 시황 소식을 전해드렸습니다.

'주식 이야기 > 미국 증시 시황' 카테고리의 다른 글

| 경제 지표 기다리며 우량주 매도 우위로 미국증시 혼조세 (10) | 2024.09.26 |

|---|---|

| 고점 불안 및 소비심리 급락에 불안에도 미국증시 상승 (7) | 2024.09.25 |

| 전날 급등 후 차익 매물에도 다우 최고치 갱신 미국증시 혼조세 (8) | 2024.09.21 |

| 하루 늦은 빅컷으로 다우, S&P500 사상치 최고 미국증시 상승 (7) | 2024.09.20 |

| 금리 인하 빅커 50bp에도 경기침체 우려로 미국증시 하락 (6) | 2024.09.19 |

댓글